آشنایی با الگوهای هارمونیک و نحوه معامله با آنها

الگوی هارمونیک چیست؟ الگوهای هارمونیک در ارزهای دیجیتال چه کارایی دارند؟ احتمالاً نام الگوهایی نظیر الگوی هارمونیک پروانه، الگوی هارمونیک سایفر، الگوی هارمونیک خرچنگ و خفاش و … را شنیدهاید که انواعی از الگوهای هارمونیک در تحلیل تکنیکال هستند. برای آشنایی با این الگوهای کافی است تا به مطالعه مقاله ادامه دهید و از نحوه معامله با الگوهای هارمونیک با خبر شوید. در ابتدا به تعریف الگوهای هارمونیک میپردازیم و انواع مختلف آن را معرفی میکنیم.

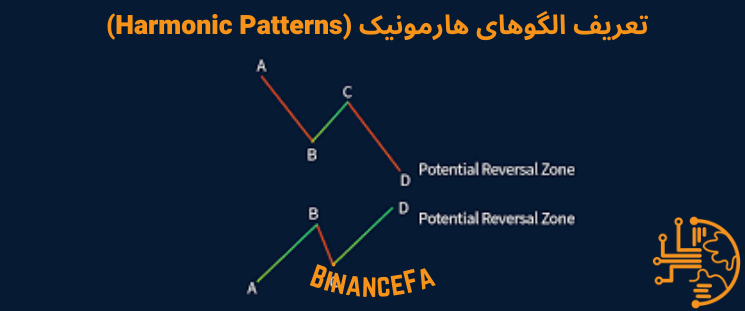

تعریف الگوهای هارمونیک (Harmonic Patterns)

الگوهای هارمونیک از سال 1932 به معرفی شدند که حدوداً 90 سال پیش توسط گارتلی (H.M. Gartley) در کتاب سودها در بازار سهام (Profits in the Stock Market) نوشته شد. لری پساونتو با تلفیق کردن الگوی اولیه که «گارتلی» نام داشت با نسبتهای فیبوناچی، قوانینی در رابطه با معاملات با این الگو ایجاد کرد.

البته نویسندگان دیگری روی نظریه گارتلی تحقیقات و پژوهشهایی انجام دادند ولی بهترین نمونه «کتاب معامله هارمونیک» نوشته اسکات کارنی میباشد. کارنی دست به اقدام جدیدی زد و توانست الگوهایی مانند الگوی خرچنگ، الگوی خفاش، الگوی کوسه و… را ابداع کند. در ادامه مقاله به معرفی این الگوهای هارمونیک میپردازیم. اسکات کارنی مطالبی را در ارتباط با قوانین معامله و مدیریت سرمایه و ریسک را به این نظریه اضافه کرد.

تعریف الگوهای هارمونیک (Harmonic Patterns)

فرضیه اصلی در رابطه با الگوهای هارمونیک بر اساس «حرکت قیمت نسبت به زمان» است که البته نسبتهای فیبوناچی و تناسب آنها نقش مهمی را ایفا میکنند. از نسبتهای فیبوناچی برای شناسایی نقاط برگشت کلیدی، اصلاحات یا پرتابهای قیمتی با نقاط چرخش بالا و پایین در قیمت استفاده میشود. سطحهای پرتابی و اصلاحی که از نقاط چرخشی (سقفها و کفها) به دست میآید، میتواند حد ضرر و اهداف قیمتی را مشخص کند.

تجزیه و تحلیل نسبتهای فیبوناچی در بازارهای مختلف از جمله بازار کریپتوکارنسی و تایم فریم دار، عملکرد خوبی دارند. الگوهای هارمونیک با کمک متوالی بودن نسبتهای فیبوناچی، اشکال هندسی و ساختارهایی را در نمودار ایجاد میکنند. معامله گران با استفاده از این ساختارها که الگوهای هارمونیک نامیده میشوند، فرصتهای خوبی برای حرکات بالقوه و نقاط چرخشی به دست میآورند. الگوهای هارمونیک (Harmonic Patterns) به دلیل در اختیار گذاشتن دادههایی دقیق در رابطه با قیمت، حد سود، حد ضرر و اهداف، بسیار کاربردی هستند.

انواع الگوهای هارمونیک کدام اند؟

در این قسمت از مقاله آشنایی با الگوهای هارمونیک (Harmonic Patterns) و نحوه معامله با آنها قصد داریم به انواع الگوهای هارمونیک را نام ببریم تا با آنها آشنا شده و در ادامه به معرفی تعدادی از آنها بپردازیم. انواع مختلف الگوهای هارمونیک عبارتاند از:

• الگوی هارمونیک ABC صعودی/ نزولی

• الگوی هارمونیک AB = CD

• الگوی هارمونیک پروانه

• الگوی هارمونیک سه حرکته (Three Drive)

• الگوی هارمونیک گارتلی (Gartley)

• الگوی هارمونیک خفاش

• الگوی هارمونیک خرچنگ

• الگوی هارمونیک سایفر (Cypher)

• الگوی هارمونیک کوسه

انواع الگوهای هارمونیک کدام اند؟

الگوهای هارمونیک چه ارتباطی با فیبوناچی دارند؟

هرکجا که از الگوهای هارمونیک استفاده شود، اعداد فیبوناچی نیز در کنار آنها قرار دارند. اعداد فیبوناچی در نسبتهای هارمونیک مورد استفاده قرار میگیرند. اعداد فیبوناچی توسط لئوناردو فیبوناچی معرفی شدند. لئوناردو فیبوناچی مردی اهل ایتالیا بود که ریاضیدان بزرگی بود. او اعداد فیبوناچی را در قرن سیزدهم میلادی به جهان معرفی کرد.

این الگوها سعی دارند به کمک ریاضیات و الگوهای قیمتی، روش معاملهای بر اساس تئوریها بسازند که دقیق باشند که این الگوها در نمودار در حال تکرار هستند. این روش ریشه در مشتق یا همان نسبت اولیه (1.618 یا 0.618) دارد.

پس میتوانید الگوهایی که دارای طول و اندازههای مختلفی هستند را شناسایی کنید و با استفاده از نسبتهای فیبوناچی، قیمتهای آینده را پیشبینی کنید.

شناسایی الگوهای هارمونیک (Harmonic Patterns)

همانطور که در قسمتهای قبلی اشاره کردیم، الگوی هارمونیک دارای انواع مختلفی است که مهمترین و اصلیترین آنها الگوی گارتلی (Gartley)، خرچنگ (crab)، خفاش (bat) و پروانه (butterfly) هستند. هرکدام از این الگوها دارای ظاهر منحصربهفرد و نسبتهای خاصی دارند.

شناسایی این الگوها همانند سایر الگوهای تحلیل تکنیکال ممکن است کمی دشوار باشد، اما به مرور زمان و کار مداوم میتوانید به راحتی آنها را تشخیص داده و به کار بگیرید. همچنین اگر با ساختار هر الگو آشنا باشید برای تشخیص، بسیار مفید خواهد بود. الگوهای هارمونیکی اصلی از پنج نقطه متشکل شدهاند و الگوهایی مانند «ABC» و «ABCD» از این الگوها نشأت گرفتهاند که به ترتیب سه نقطهای و چهار نقطهای هستند.

شناسایی الگوهای هارمونیک (Harmonic Patterns)

تمامی نوسانات قیمت در نمودارها، بین این نقاط بهصورت پیوسته به یکدیگر متصل هستند که نسبتهای هارمونیکی بر اساس دنباله فیبوناچی میباشند. نکته مهمی که باید در این قسمت به آن توجه کندی این است که الگوهای هارمونیک در 2 وضعیت کلی قرار دارند:

1. یا در حال شکلگیری هستند و هنوز کامل نیستند.

2. یا کامل شدهاند.

این الگوها به شکل «M» یا «W» هستند که میتوانید در نمودار آنها را شناسایی و مشاهده کنید. توجه کنید که تمامی الگوهای اصلی که از پنج نقطه (XABCD) تشکیل شدهاند، درون خود، الگویی سه نقطهای (ABC) دارند. الگوهای اصلی که در ادامه با آنها آشنا میشوید، ساختار و قوانین برابری دارند. تنها تفاوت آنها در اندازه اضلاع و محل قرار گرفتن پنج نقطه الگو است.

بنابراین اگر تحلیلگری بتواند الگویی را شناسایی کند، سایر الگوها نیز بهصورت خودکار قابل تشخیص هستند که میتوان با استفاده از آنها معاملات خوبی را رقم زد.

آموزش پیشرفه فیوچرز بایننس فارسی

1. الگوی هارمونیک گارتلی (Gartley)

الگوی گارتلی از مهمترین و مشهورترین الگوهای هارمونیک است. در قسمتهای قبلی در مورد نقاط آن صحبت کردیم که همان 5 نقطه است. این نقاط به یکدیگر متصل هستند و شکلی شبیه به حروف W و M را پدید میآورند. گارتلی از 2 پایه اصلاح قیمت و 2 پایه سوئینگ تشکیل شده است که همه سوئینگها به طریقی با نسبتهای فیبوناچی ارتباط دارند.

معمولاً الگوی صعودی در آغاز و ابتدای یک روند قابل مشاهده است و حاکی از آن است که موجهای اصلاح قیمت پایان یافتهاند. در ادامه مسیر میتوان نقطه D را مشاهده کرد. این الگو در خود الگویی 3 نقطهای دیگر دارد و باید بهخاطر بسپارید که همه الگوها قسمت کوچکی از یک روند هستند یا به قسمتهای بزرگتری اختصاص دارند.

در تصویر زیر الگوی هارمونیک از نوع گارتلی مشخص است که صعودی است که افزایش قیمت را به دنبال داشته و به نقطه A رسیده است. در ادامه اصلاح قیمتی رخ میدهد. نقطه B که در تصویر قرار دارد، بازگشتی به نسبت 0.618 از پایه A میباشد. BC نیز بازگشتی است به نسبت ۰٫۳۸۲ به ۰٫۸۸۶ از AB. همچنین در پایه BC قیمت افزایش یافته است. ضلع CD حرکتی به سمت پایین دارد و امتدادی به نسبت ۱٫۱۳ تا ۱٫۶۱۸ از AB را به دنبال خواهد داشت.

الگوی گارتلی

همانطور که در تصویر قابل مشاهده است، نقطه D بازگشتی از XA داشته است که نسبتی برابر با 0.786 دارد. شاید شما انتظار داشته باشید که CD به نسبت ۱٫۱۳ تا ۱٫۶۱۸ AB امتداد داشته باشد. زمانی میتوانید اقدام به فروش کنید که الگو نزولی باشد و در نزدیکی D انجام شود که البته حد ضرر آن خیلی بالاتر قرار نگرفته است.

2. الگوی هارمونیک خرچنگ (crab)

الگوی خرچنگ

اسکات کارنی، الگوی خرچنگ را یکی از دقیقترین الگوهای هارمونیک میداند. الگوی خرچنگ به این دلیل مهم است که میتواند روند قیمت را با تقریب بسیار خوبی پیشبینی کند. از نظر شباهتی، به الگوی پروانه شبیه است. طبق تصویری که در پایین قرار دارد، عقبنشینی در نقطه B الگوی صعودی صورت میگیرد و در نسبت ۰٫۳۸۲ به ۰٫۶۱۸ XA قرار میگیرد. قیمت نیز در نسبت ۰٫۳۸۲ به ۰٫۸۸۶ AB بازگشت دارد.

3. الگوی هارمونیک پروانه (butterfly)

الگوی پروانه

شاید در نگاه اول به فکر کنید که الگوی پروانه با گارتلی شباهت دارد که در اصل هم اینطور است اما تفاوت اینجاست که در الگوی پروانه، نقطه D در سطح متفاوتی از نقطه X قرار میگیرد. در الگوی نزولی که در تصوری مشاهده میکنید، قیمت تا سطح A کاهش یافته است. AB نیز بازگشتی به نسبت ۰٫۷۸۶ از XA داشته است. همینطور BC بازگشت داشته است که به نسبتهای ۰٫۳۸۲ تا ۰٫۸۸۶ از AB بوده است.

اگر به نمودار بالا نگاه کنید، متوجه میشوید که CD امتدادی به نسبت ۱٫۶۱۸ تا ۲٫۲۴ از AB به حساب میآید که نقطه D در ۱٫۲۷ و در امتداد XA قرار گرفته است. اگر به فکر فروش هستید، منطقه D فرصت خوبی برای این کار است. حد ضرری که در این معامله مشخص شده است، نباید بالاتر از D قرار داشته باشد. توجه داشته باشید که ممکن است الگو به درستی شکل نگیرد و یا خبرهای فاندامنتال باعث ناکام ماندن شما از معامله شوند.

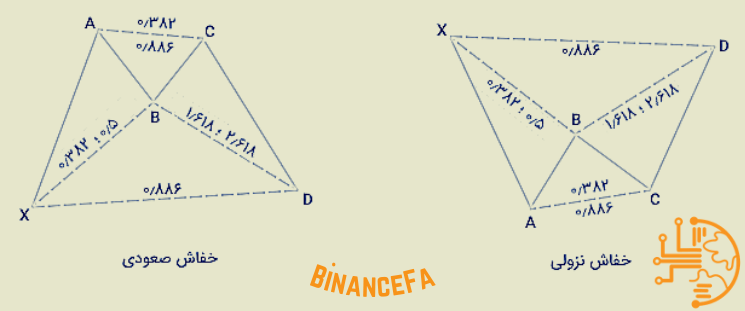

4. الگوی هارمونیک خفاش (bat)

الگوی خفاش

الگوی هارمونیک بعدی خفاش است. الگوی خفاش نیز با الگوی گارتلی شباهت دارد، ولی ابعاد و اندازههای یکسانی با آن ندارد. نمودار صعودی خفاش را در تصویر زیر مشاهده میکنید. در اینجا XA به ما نشان میدهد که قیمت افزایش یافته است. برای نقطه B باید گفت که قیمت به نسبت ۰٫۳۸۲ تا ۰٫۵ XA بازگشت دارد.

برای نقاط بازگشتی دیگر میتوان به D اشاره کرد که در 0.886 بازگشت XA قرار گرفته. برای خریداری ارز دیجیتال مورد نظر میتوانید از ناحیه D استفاده کنید. البته باید اطمینان حاصل کنید که حتماً معامله درستی در پیش دارید، به همین دلیل باید آن را از جوانب دیگر مورد بررسی قرار داده و مطمئن شوید. حد ضرر را فراموش نکنید، آن را در پایین نقطه D قرار بدهید زیرا نباید از آن فاصله زیادی داشته باشد. سپس در نزدیکی نقطه D سهام یا رمزارز و… خود را بفروشید.

نحوه معامله با الگوهای هارمونیک

و اما در این قسمت به مهمترین موضوع میپردازیم که چگونه از الگوهای هارمونیک (Harmonic Patterns) در معامله استفاده کنیم؟ برای این منظور میتوانید از روشهای زیر استفاده کنید و در بازارهای مالی از آنها استفاده کنید

• حدس بزنید و سعی کنید قبل شکلگیری الگو آن را تشخیص دهید.

• استراتژی ترید (معامله) را بر اساس الگو تعیین کنید.

• تعیین نقاط ورود و خروج از معامله، اهداف و حد ضرر معامله

اولین کاری که باید برای تشخیص الگوی هارمونیکی که هنوز به طور کامل شکل نگرفته است به کار بگیرید، رصد کردن موج اصلاحی AB است که نباید آن را از قلم بیندازید. به این شکل که بعد از حرکت اولیه (XA) قیمت تا چه مقدار و چه سطحی از این حرکت را برای شکلدادن به نقطه B اصلاح میکند. بهعنوان مثال، اگر قیمت 50 درصد موج اولیه را دچار اصلاح کند و بعد از آن با موج اولیه خود همسو باشد و حرکت کند، احتمال میرود که الگوی هارمونیک، الگوی خفاش باشد.

در ادامه و مرحله بعدی باید پس از اصلاح موج AB و شکل گرفتن نقطه C، 2 راه پیش روی شما است که میتوانید یکی از آنها را انتخاب کنید. البته تحلیلگرانی هستند که از ترکیب 2 روش استفاده میکنند.

1. در موج پایانی الگوی هارمونیک که همان CD است، ترید خود را به سرانجام برسانید.

2. بعد از اینکه الگو بهصورت کامل شکل گرفت به معامله خود بپردازید.

اگر شماره یک را برای ترید خود انتخاب کردهاید باید بگویم که بعد از تشکیل شدن نقطه C و شکسته شدن خط روند فرضی که X را به B متصل میکند، وارد معامله شوید و هدف خود را در ترید نقطه D یا نقطه پایانی الگو هارمونیک قرار بدهید. به این مثال توجه کنید: فرض کنید بعد از سپری شدن مرحله اول معامله به کمک الگوی هارمونیک، بعد از اینکه احتمال دادیم الگوی هارمونیک گارتلی در حال شکلگیری است، با رسم روند وارد معامله میشویم و تا هنگامیکه قیمت به ناحیه پایانی الگو (D) برسد، وضعیت خرید خود را حفظ میکنیم.

الگوی گارتلی بیت کوین

اگر راه دوم را انتخاب کردهاید، باید منتظر بمانید تا الگو شکل بگیرد و به دنبال پیداکردن نقطه بازگشتی D باشید، زیرا الگوی هارمونیک در این نقطه به اتمام میرسد. سپس تریدرها در جهت خلاف روند موج CD وارد معاملات میشوند. روند حرکتی بعد از الگو سرنوشت الگوهای هارمونیک را تعیین میکند که صعودی یا نزولی باشند.

الگوی خفاش در نمودار ریپل

پس از پایان یافتن الگوهای هارمونیک، قیمت در اغلب اوقات بین ۳۸.۲ تا ۵۰ درصد موج CD را اصلاح میکند. بهعنوان مثال اگر تحلیلگر الگو هارمونیک گارتلی صعودی را در قیمت ببیند، بعد از رسیدن آن به نقطه D میتواند هدف معامله را در سطح اصلاحی 38.2 تا 50 درصد قرار بدهد.

در این مقاله به تعریف الگوهای هارمونیک پرداختیم و انواع آن را خدمت شما معرفی کردیم. همچنین 4 مورد از بهترینهای الگوی هارمونیک را بررسی کردیم. این الگوها بر پایه و اساس ریاضیات شکلگرفتهاند که میتوان تا حد زیادی به آنها اطمینان داشت. برای دریافت سیگنالهای خوب میتوانید از 4 الگوی هارمونیک ذکر شده استفاده کنید. طریقه معامله با آنها را یاد بگیرید تا نتایج خوبی را برای خود رقم بزنید. همچنین نباید تمرین و تکرار را فراموش کنید. در مقاله بعدی که در وبسایت بایننس فارسی منتشر شده است، قصد داریم در مورد آموزش انتقال دیتای چارت در تریدینگ ویو صحبت کنیم که بتوانید بهراحتی اطلاعات خود را به چارت دیگر منتقل کنید.

آشنایی با الگوهای هارمونیک و نحوه معامله با آنها

آشنایی با الگوهای هارمونیک و نحوه معامله با آنها ابر ایچیموکو (Ichimoku Cloud) چیست؛ آموزش استفاده در تحلیل تکنیکال

ابر ایچیموکو (Ichimoku Cloud) چیست؛ آموزش استفاده در تحلیل تکنیکال  بهترین اندیکاتورهای پولی و رایگان برای ترید ارز دیجیتال

بهترین اندیکاتورهای پولی و رایگان برای ترید ارز دیجیتال بیشترین سود و ضرر در سال 2021 برای کدام رمزارز بود؟

بیشترین سود و ضرر در سال 2021 برای کدام رمزارز بود؟ تحلیل صبورانه و محتاطانه بیت کوین در 5 خرداد ماه 1401

تحلیل صبورانه و محتاطانه بیت کوین در 5 خرداد ماه 1401 آشنایی با تحلیل احساسات (سنتیمنتال) و معرفی سه ابزار مهم برای تحلیل سنتیمنتال

آشنایی با تحلیل احساسات (سنتیمنتال) و معرفی سه ابزار مهم برای تحلیل سنتیمنتال آموزش اندیکاتور اندیکاتور شاخص میانگین جهت دار یا ADX

آموزش اندیکاتور اندیکاتور شاخص میانگین جهت دار یا ADX

اندیکاتور مکدی چیست؟ آموزش کامل استفاده از MACD در معاملات

اندیکاتور مکدی چیست؟ آموزش کامل استفاده از MACD در معاملات آموزش انتقال دیتای چارت در تریدینگ ویو

آموزش انتقال دیتای چارت در تریدینگ ویو

دیدگاه خود را ثبت کنید

تمایل دارید در گفتگوها شرکت کنید؟در گفتگو ها شرکت کنید.